Pengajuan Klaim Asuransi Mobil Otomatis Ditolak karena 9 Perkara

Setiap definisi maupun penjelasan di dalam klausul harus dipahami dengan benar

- 1. Batas waktu

- 2. Dokumen pengemudi tidak lengkap

- 3. Pengemudi melakukan pelanggaran hukum

- 4. Wilayah kejadian tidak termasuk ke dalam kontrak

- 5. Tidak melaporkan tambahan aksesori

- 6. Kerusakan terjadi sebelum mobil diasuransikan

- 7. Polis tidak dalam masa tunggu

- 8. Kerusakan akibat disengaja

- 9. Polis sedang tidak aktif (lapse)

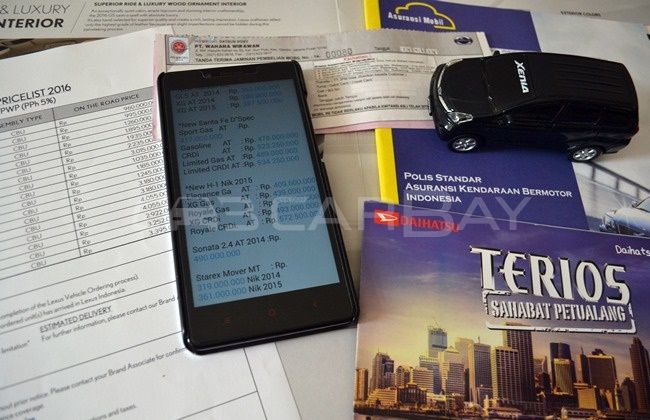

Ada dua jenis asuransi mobil yang bisa dipilih masyarakat, yakni TLO dan komprehensif. Tentu hal ini dapat membantu meringankan beban saat terjadi kecelakaan dan risiko tak terduga. Saat Anda memilikinya, memahami klausul klaim proteksi pun jadi wajib. Ada beberapa penyebab yang membatalkan fungsi asuransi, sebagai jaminan kendaraan. Bila tidak dipahami secara saksama, abai, dapat merugikan diri sendiri.

Jadi, setiap pemilik polis harus mencermati betul, keadaan yang membuat klaimnya disetujui atau tidak. Setiap definisi maupun penjelasan di dalam klausul harus dipahami dengan benar. Butuh waktu memang untuk memahaminya. Tak dipungkiri, istilah yang digunakan adalah bahasa hukum. Terkadang sulit dipahami orang kebanyakan. Tapi mempelajari ini sangat berarti, saat Anda perlu mengajukan klaim.

“Pada umumnya pemilik asuransi tidak mau membaca, ketika diberikan klausul saat pertama kali perjanjian. Hal ini menyebabkan saat melakukan klaim, bisa ditolak oleh perusahaan asuransi,” ujar Laurentius Iwan Pranoto, Communication and Event Manager Asuransi Astra. Beberapa pengajuan klaim yang ditolak oleh asuransi karena banyak hal. Yang pasti, tidak sesuai dengan beberapa perjanjian pada saat pertama kali. Oleh karena itu, perlu Anda pahami beberapa penyebab klaim ditolak dan alasannya.

1. Batas waktu

Klaim asuransi dapat tertunda atau bahkan tertolak. Terjadi bila pengurusan klaim melebihi waktu yang telah ditentukan di dalam polis. Asuransi selalu memberikan batas waktu tertentu untuk pengurusan klaim. Lewat dari itu, pengajuan bisa ditolak. Klaim asuransi mobil harus segera diurus karena batas waktunya pendek, hanya 3 x 24 jam. Sebaiknya diperhatikan betul pengurusannya.

2. Dokumen pengemudi tidak lengkap

Dokumen harus lengkap. Mulai dari fotokopi polis asuransi, fotokopi SIM dan STNK dan tentu saja formulir pengajuan tuntutan. Surat keterangan dari polisi juga dibutuhkan bila terjadi kerusakan berat. Selain itu, foto juga menjadi salah satu bukti saat hendak mengajukan klaim ke asuransi.

3. Pengemudi melakukan pelanggaran hukum

Sebab lain yang membuat klaim asuransi ditolak, bila pemegang polis melanggar hukum. Misalnya, bila ia memiliki asuransi jenis komprehensif, kemudian mobilnya kecelakaan karena mengemudi ugal-ugalan atau melanggar lalu lintas. Maka dipastikan tidak dapat mengajukan klaim. Hal yang sama juga berlaku. Bila pemegang polis tidak memiliki SIM saat berkendara, parkir di sembarang tempat dan mabuk. Ini menjadi kelalaian diri sendiri.

4. Wilayah kejadian tidak termasuk ke dalam kontrak

Polis asuransi mungkin saja memasukkan klausul mengenai wilayah ke dalam kesepakatan. Klaim hanya dilayani bila kejadian terjadi di wilayah tertentu saja. Bila seseorang mengasuransikan kendaraannya di Indonesia misalnya. Lalu polis menyatakan klaim hanya bisa diajukan bila ia kecelakaan di Indonesia. Berarti klaim ditolak bila ia alami kecelakaan, misal ketika menjelajah ke luar negeri.

Baca Juga: Ini yang Boleh dan Tidak Boleh Dilakukan Terkait Asuransi Kendaraan

5. Tidak melaporkan tambahan aksesori

Bila ada penambahan aksesori mobil harus dilaporkan ke perusahaan asuransi. Anda juga diwajibkan melampirkan nilai pertanggungan aksesori itu. Tujuannya agar jika terjadi klaim, maka part dapat dilindungi oleh perusahaan asuransi. Untuk penambahan NSA (Non Standard Accessories) bakal dikenakan rate yang sama. Bisa dikenakan pada kendaraan dan dikalikan dengan nilai NSA, untuk mendapatkan nilai premi yang perlu ditambahkan. Penambahan premi sebatas sisa periode yang belum dijalani.

6. Kerusakan terjadi sebelum mobil diasuransikan

Dalam kerusakan umum, perusahaan asuransi memang bakal mengembalikan kendaraan seperti semula. Maka dari itu perlu dilakukan survei dan foto sebagai bukti. Di sini menjelaskan, jika mobil sudah mengalami kerusakan sebelum diasuransikan, maka dipastikan tidak bisa diklaim.

7. Polis tidak dalam masa tunggu

Masa tunggu dalam asuransi adalah periode tertentu setelah polis diterbitkan. Biaya klaim kendaraan tertanggung tidak dijamin oleh polis. Masa tunggu ini lamanya adalah satu bulan setelah menandatangani klausul.

8. Kerusakan akibat disengaja

Wajib dipahami, bila kerusakan mobil yang terjadi akibat disengaja oleh tertanggung. Misalkan tertanggung sengaja menabrakan mobilnya ke mobil lain. Atau ia memukul kendaraannya agar penyok, maka hal ini tidak dapat di klaim. Atau Anda sengaja menerjang banjir yang dapat membuat mobilnya mogok. Sehingga mesin mengalami kemasukan air (water hammer). Ini pun tak mendapat jaminan.

9. Polis sedang tidak aktif (lapse)

Jika polis asuransi tidak aktif, Anda pun tak bisa ajukan klaim karena beberapa kondisi. Keadaan tidak aktif ini disebut juga dengan lapse. Perusahaan asuransi tidak bersedia membayar klaim asuransi bila polis sedang lapse. Jadi pastikan pahami klausul asuransi dan hal-hal yang menggugurkan jaminan. (ALX/ODI)

Baca Juga: Mobil Terbakar, Apakah Bisa Ditanggung oleh Asuransi?

Jual mobil anda dengan harga terbaik

Pembeli asli yang terverifikasi

Pembeli asli yang terverifikasi

GIIAS 2025

Tren & Pembaruan Terbaru

- Terbaru

- Populer

Anda mungkin juga tertarik

- Berita

- Artikel feature

Mobil Pilihan

- Terbaru

- Yang Akan Datang

- Populer

Video Mobil Terbaru di Oto

Artikel Mobil dari Carvaganza

Artikel Mobil dari Zigwheels

- Motovaganza

- Tips

- Review

- Artikel Feature